V mnoha článcích jsem se zmiňovala o tzv. prohlášení poplatníka (lidově prohlášení, růžové prohlášení, růžovka). Ale možná si nejste tak úplně jistí, k čemu je tento dokument.

K čemu slouží?

Tento dokument je prohlášení vašeho zaměstnance o slevách a zvýhodněních na dani z příjmu, které bude chtít v průběhu roku uplatňovat. Forma tohoto dokumentu je pevně daná a vzor najdete na webu finanční správy (vzor 26).

Takže laicky, když vám zaměstnanec toto prohlášení podepíše, říká tím, že si u vás jako u svého zaměstnavatele přeje uplatňovat slevy na dani, na které má ze zákona nárok. Nejčastěji se jedná o základní slevu na poplatníka, na kterou má nárok každý zaměstnaný člověk. Často také zaměstnanci uplatňují slevy na děti. Tím, že vám zaměstnanec tento dokument podepíše, říká tím, že si přeje, abyste mu slevu uplatňovali měsíčně. To znamená, že z jeho hrubé mzdy se vypočítá 15% daň z příjmu a od té se odečte měsíční sleva, na kterou má zaměstnanec nárok. Zaměstnanci pak ze mzdy strháváte pouze daň po slevě a tu odesíláte na finanční úřad.

Pokud má zaměstnanec slevu vyšší než samotnou daň, tak nemusí žádnou daň ze své mzdy platit. Například daň z DPP 10 tisíc Kč je 15 %, tj. 1.500 Kč. Základní sleva na poplatníka je 2.320 Kč/měsíc. Tato sleva dohodáři plně pokryje daň, tím pádem dohodář dostává celou výplatu 10 tisíc Kč na účet a zaměstnavatel již nemusí na finanční úřad posílat žádnou daň. Se slevou lze jít do plusu pouze v případě, že zaměstnananec uplatňuje slevu na děti. V takovém případě se sleva na dani obrací v daňový bonus. Takže opět DPP 10 tisíc Kč, daň 15 %, tj. 1.500 Kč. Základní sleva na poplatníka je 2.320 Kč/měsíc a sleva na 1. dítě je 1.267 Kč/měsíc. Takovému zaměstnanci tedy vyplatíte 10.000 Kč + daňový bonus 1.267 Kč. Tento bonus vám samozřejmě vykompenzuje finanční úřad.

Jak prohlášení správně vyplnit?

Tiskopis má několik částí, pojďme si projít vyplňování.

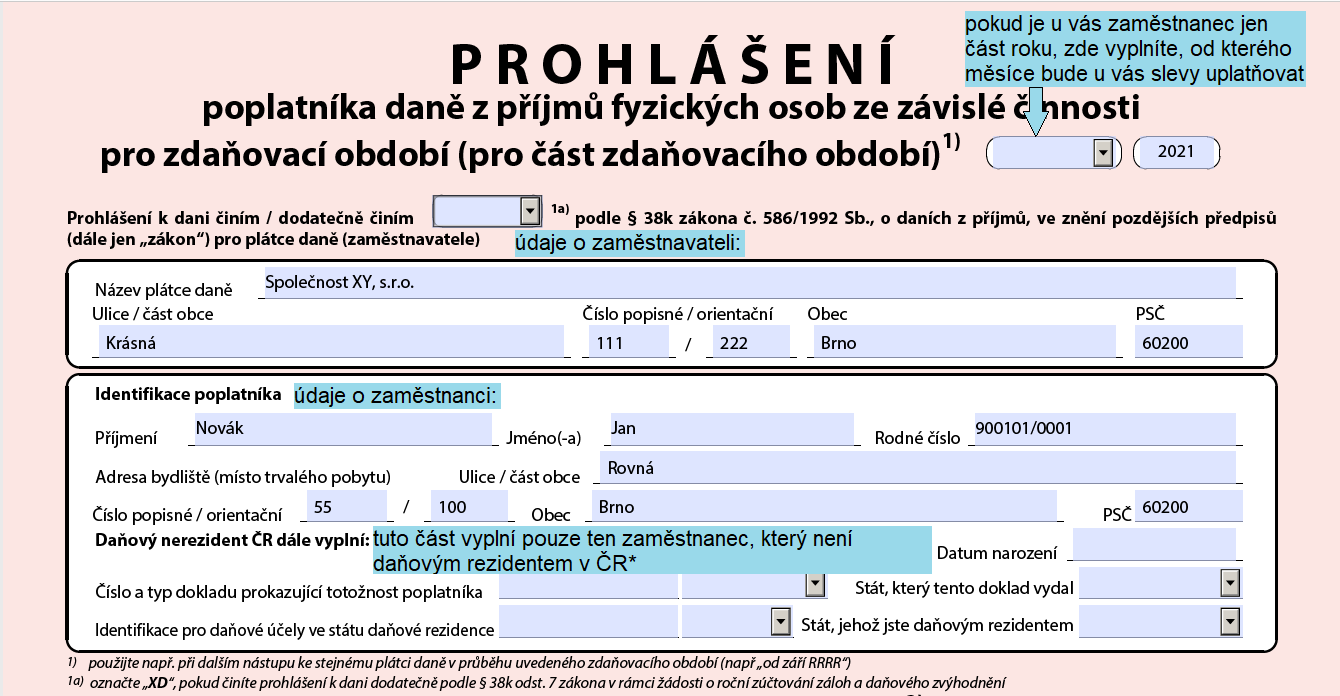

1.část – hlavička

*daňovým nerezidentem je takový zaměstnanec, který netrávil v ČR v daném roce 183 dní a více, nemá v ČR trvalý pobyt a nemá zde středisko zájmů (vlastní byt ve kterém bydlí, manželku, dítě, zaměstnání na HPP). Určit daňové rezidentství může být často oříšek, doporučuji kontaktovat daňového poradce. 🙂

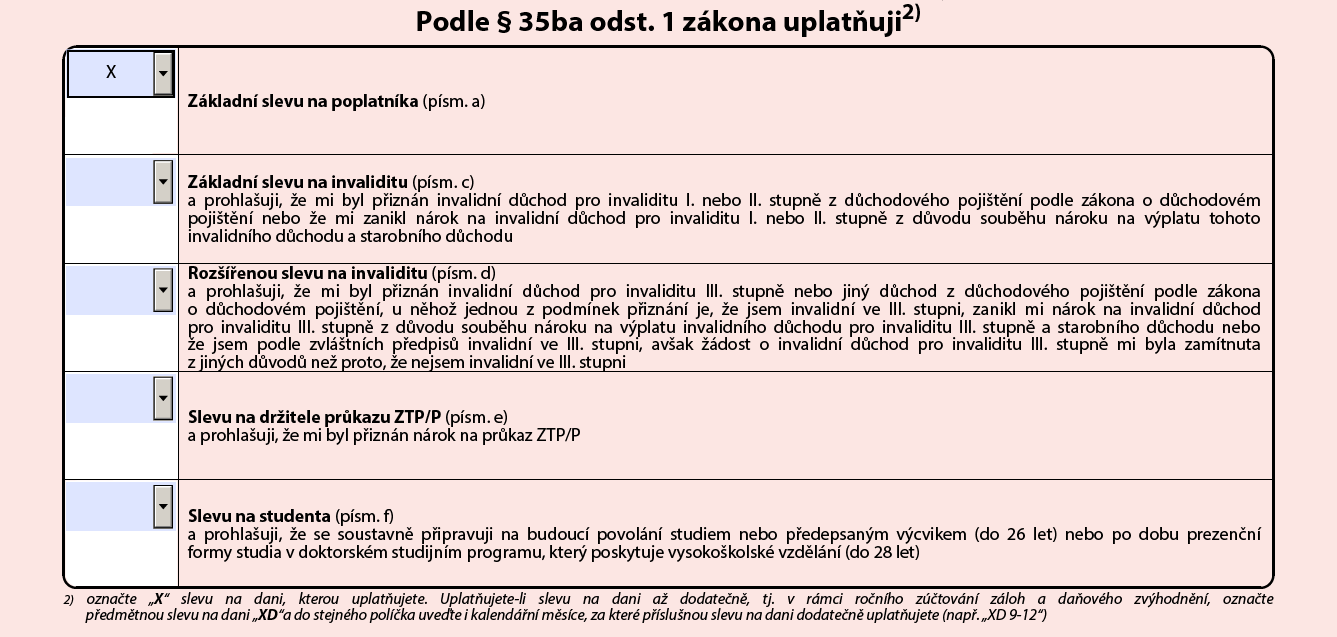

2.část – slevy základní, invalidita, ZTP/P a studentská

Zde zaměstnanec označí pomocí symbolu “X” ty slevy, které bude chtít uplatňovat. Tyto slevy může ve stejném období uplatňovat vždy jen u jednoho zaměstnavatele. Na základní slevu na poplatníka má nárok každý daňový rezident. Na základní a rozšířenou slevu na invaliditu mají nárok lidé, kterým byl přiznán invalidní důchod pro invaliditu I. nebo II. stupně pro základní slevu a nebo III. stupně pro rozšířenou slevu. Sleva pro držitele průkazu ZTP/P je právě pro držitele tohoto průkazu. Slevu na studenta si může uplatnit student prezenčního studia střední nebo vysoké školy do věku 26 let. Pokud studuje prezenčně doktorské studium tak má student nárok na tuto slevu až do věku 28 let.

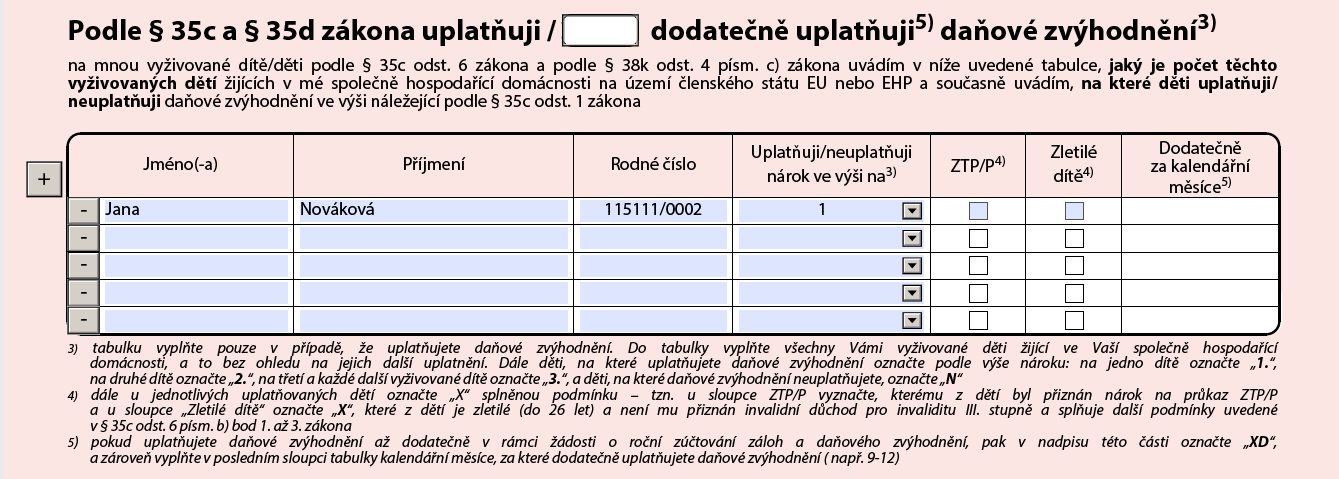

3.část – slevy děti

Do této tabulky vyplní rodič nárok na daňové zvýhodnění na děti. Toto zvýhodnění si může uplatnit vždy jen jeden z rodičů. Nárok na toto zvýhodnění není limitováno na biologické rodiče, nárok na něj má i ten, kdo dítě vyživuje a stará se o něj. Do sloupce o výši zvýhodnění se uvede kód N pro dítě, na které zvýhodnění neuplatňuje. Kód 1, 2 nebo 3 pak uvede u dětí, na které zvýhodnění uplatňuje. Číslo pak označuje “pořadí” dítěte. Pro čtvrté a další dítě vyplňujete kód 3.

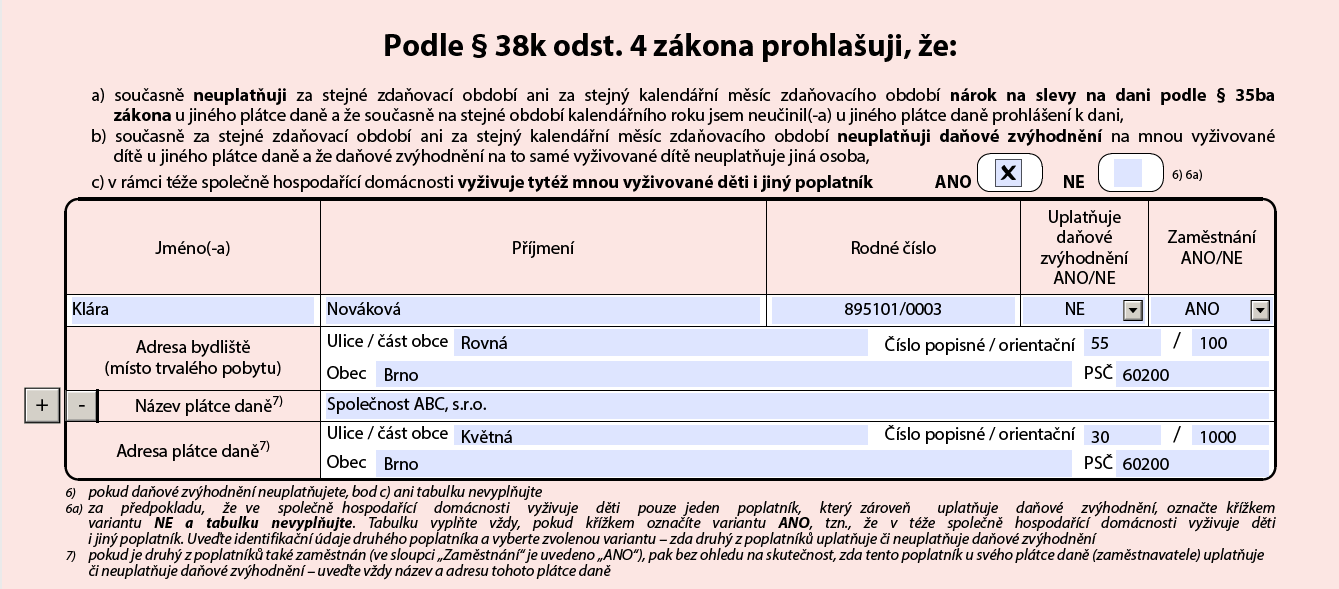

Tato část je pro případ, že má zaměstnanec děti, které s ním vychovává i druhý rodič. Daňové zvýhodnění může uplatňovat jen jeden z rodičů. Proto v této části uvede údaje druhého rodiče. Pokud je druhý z rodičů zaměstnaný, uvede také údaje o jeho zaměstnavateli.

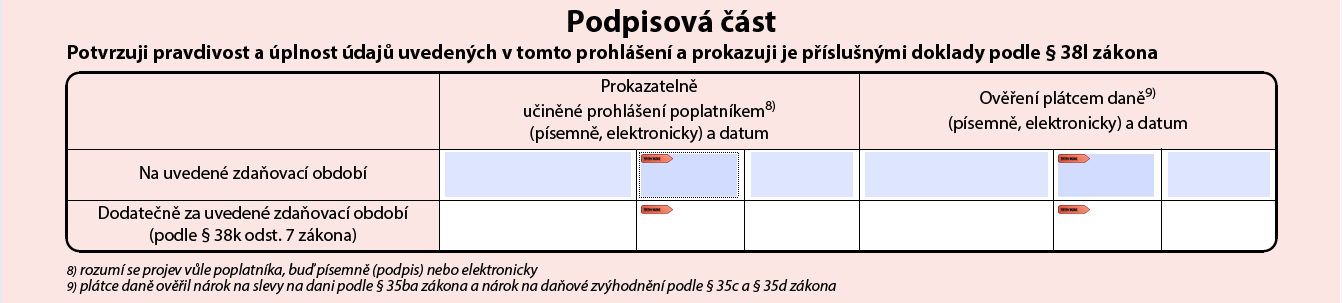

4.část – podpisová část

Nejdůležitější část celého dokumentu. Zde zaměstnanec podepisuje, že informace, které uvedl jsou pravdivé a úplné. Levý horní chlívek podepisuje zaměstnanec spolu s datem podpisu. Pravý horní chlívek podepisuje zaměstnavatel, který si tyto informace ověřil. Zaměstnavatelům doporučuji veškeré nároky na slevy důsledně kontrolovat a nechávat si dokládat ke každé slevě mimo základní slevu potvrzení.

Například ke slevě na dítě chci vždy vidět rodný list dítěte a potvrzení partnera/ky, manžela/ky, že slevu neuplatňuje. Pokud je partner/ka, manžel/ka zaměstnaný, tak chci potvrzení o neuplatnění slevy na dítě od jeho zaměstnavatele. Ke slevám na invaliditu, chci vidět potvrzení o invaliditě. Ke slevě na studenta, chci vidět potvrzení o studiu. A tak dále .. 🙂 Jedná se o šílenou byrokracii, nicméně za chybu bývá nejčastěji potrestám zaměstnavatel.

Druhý řádek se vyplňuje pouze v případě, že v od podpisu dojde ke změně údajů, typicky k narození dítěte. Tuto změnu zapíšete do další změnové části.

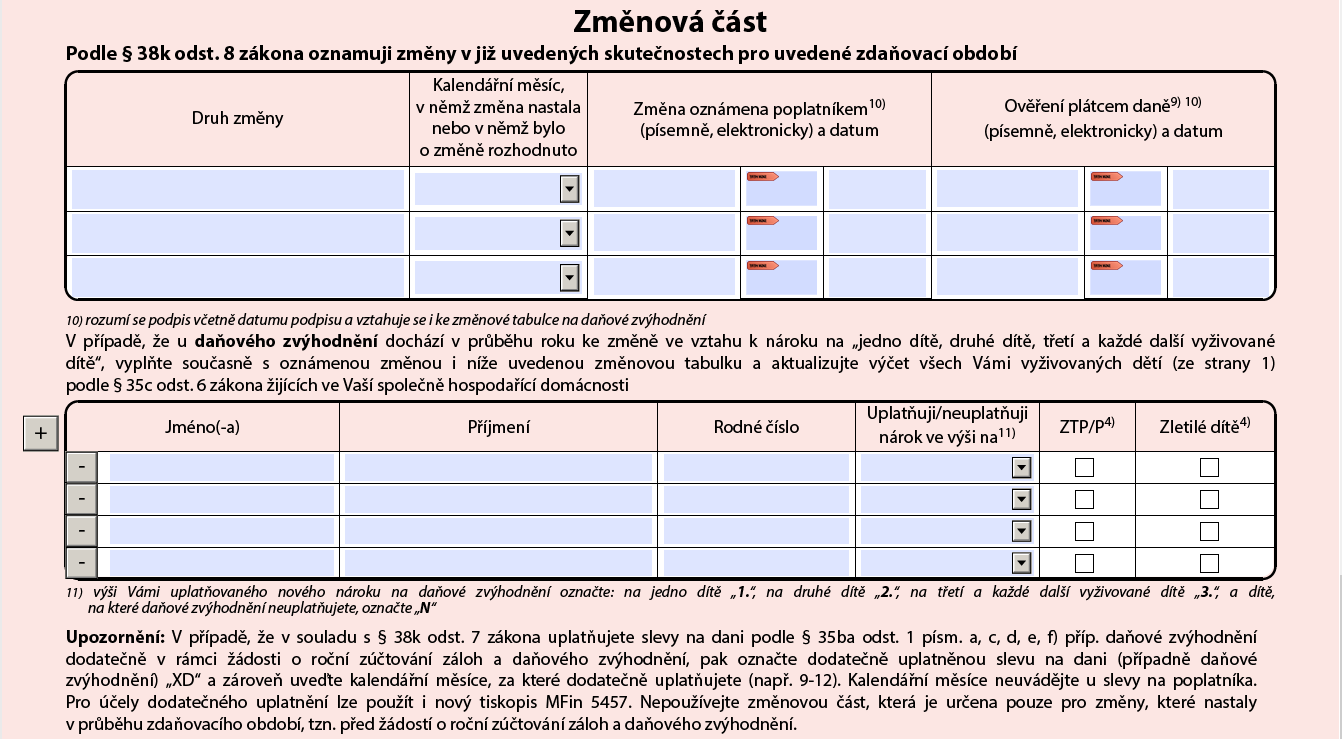

5.část – změnová část

Zápis je zde pak obdobný jako v horních částech prohlášení.

Například u takových DPP se nejčastěji vyplní hlavička (1. část), křížek v základní slevě na poplatníka (2. část) a podpis (4.část). To je celé. U HPP pak bývá slev více a nejčastěji jsou to právě slevy na děti (3. část).

Správné vyplnění prohlášení poplatníka s tímto návodem určitě zvládnete levou zadní a usnadní to vám i vaší účetní čas. 🙂 Pokud byste potřebovali poradit nebo něco probrat, ráda se s vámi domluvím na individuální konzultaci.